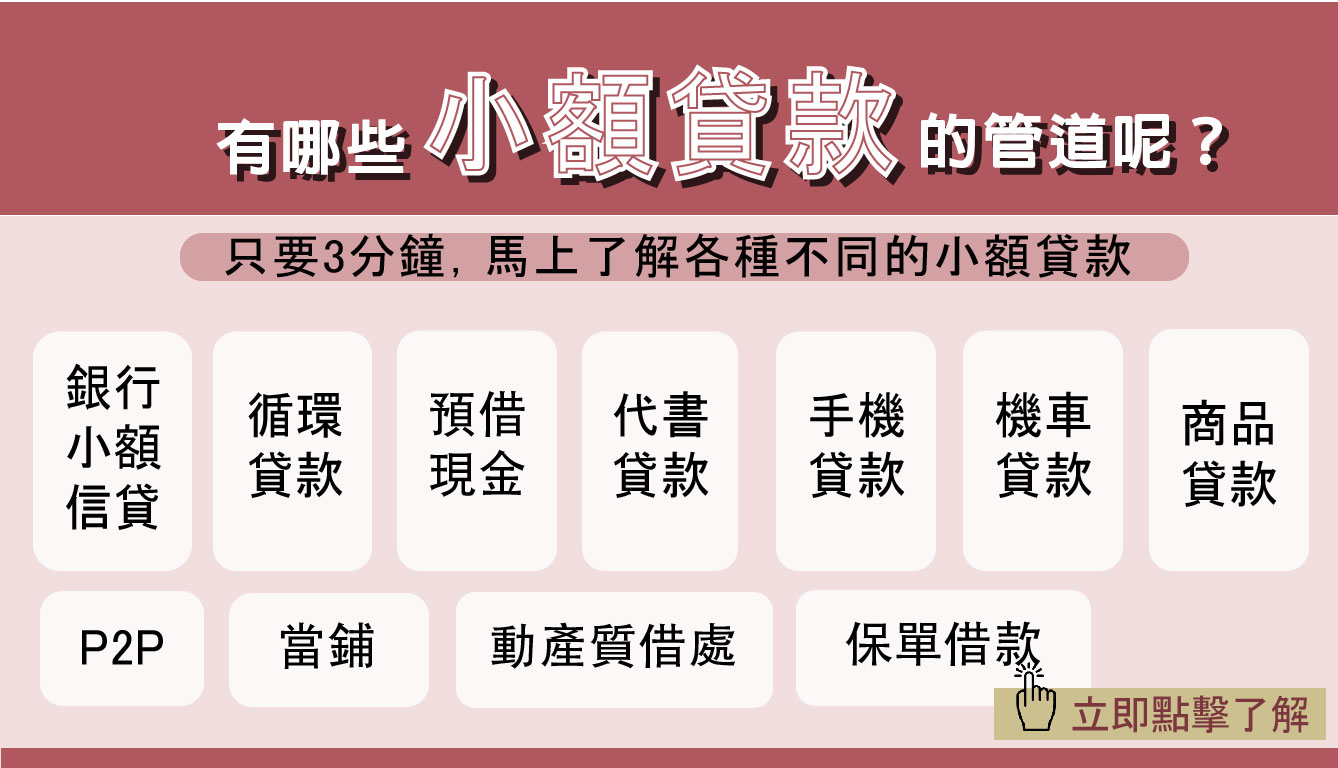

1. 何謂小額借貸

小額借貸是指那些金額相對較小的借款,通常是為了滿足借款人短期的資金需求。這種借貸形式靈活方便,適合應急或小型消費需求。以下是小額借貸的主要特點和用途:

小額借貸的主要特點

- 金額較小:通常在數千到數萬不等,具體金額根據不同的貸款機構而有所不同。

- 審批快速:因為金額小、風險相對較低,所以審批流程相對簡單快捷,有些甚至可以當天放款。

- 期限較短:還款期限一般在幾個月到一年之間,適合短期資金需求。

- 利率較高:由於審批快、風險較高,小額借貸的利率通常高於傳統銀行貸款。

- 用途廣泛:可用於日常消費、緊急支出、小型創業等。

2. 小額借貸的常見用途

- 緊急資金需求:如醫療費用、車輛維修等。

- 日常開支:如支付房租、購買家電等。

- 小型創業資金:如開設小商店、進貨等。

- 短期現金周轉:如短期內需要用錢,但收入未能及時到位。

3. 小額借貸的風險與注意事項

- 高利率:需要仔細計算還款總額,確保自己有能力償還。

- 短期壓力:還款期限短,月供壓力可能較大,需要合理安排財務。

- 信用評分:未按時還款可能會影響個人的信用評分,影響未來的借貸能力。

4. 小額借貸的合法性

- 法律框架:大多數國家和地區都有針對借貸行為的法律規定,旨在保護借款人和貸款機構的權益。這些法律可能包括貸款利率上限、貸款合同的透明度要求、借款人保護措施等。

- 監管機構:許多地方都有專門的金融監管機構負責監督小額借貸機構的運營,確保它們遵守相關法律和規定。

- 利率限制:某些國家或地區對小額借貸的利率設有限制,防止貸款機構收取過高的利息,保護借款人免受高利貸的損害。

5. 小額借貸的合法性判斷

- 查詢當地法律:了解你所在國家或地區的相關法律和規定,確認小額借貸的合法性。

- 選擇正規機構:選擇有正規營業執照的貸款機構,避免選擇不受監管的私人貸款,以免遭受欺詐或高利貸。

- 查看合同條款:仔細閱讀貸款合同,確保其內容符合當地的法律規定,並了解自己的權利和義務。

6. 高利貸是什麼

高利貸是指那些以極高利率放貸的借貸行為,通常這些利率遠高於法律允許的上限,並且借款人往往難以承擔這些高額的利息和費用。高利貸的放貸者通常被稱為「高利貸者」或「地下錢莊」,這些借貸行為在許多國家和地區都是非法的。

高利貸的主要特徵

- 超高利率:高利貸的利率通常非常高,遠遠超過市場平均利率和法律規定的上限。

- 簡單審批:高利貸者通常不會對借款人的信用狀況進行嚴格審查,放貸速度快。

- 苛刻的還款條件:高利貸的還款條件通常非常苛刻,且缺乏靈活性,導致借款人難以按時還款。

- 強硬的催收手段:高利貸者經常使用非法或暴力手段來催收債務,對借款人造成威脅和壓力。

高利貸的風險

- 財務負擔重:由於利率極高,借款人往往會陷入不斷累積的債務中,難以擺脫。

- 信用受損:無法按時還款會嚴重影響借款人的信用評分,影響未來的借貸能力。

- 法律風險:高利貸在許多國家和地區是非法的,借款人和放貸者都可能面臨法律制裁。

- 人身安全風險:高利貸者可能會使用暴力或威脅手段來逼迫借款人還款,對借款人的人身安全造成威脅。

7. 台灣貸款利率上限法規

在台灣,貸款利率上限是受到法律規範的,以保護消費者免受高利貸的損害。以下是有關台灣貸款利率上限的主要法律規定:

台灣的貸款利率上限法規

《民法》

- 根據台灣《民法》第205條規定,約定的利率如超過年利率20%,超過部分無效。因此,法定利率上限為20%。

《銀行法》

- 《銀行法》規定了銀行業務中的利率標準,但對於非銀行機構的貸款利率並無具體的數字規定,需依照《民法》的相關規定處理。

《放款業務規範》

- 金融監督管理委員會(簡稱金管會)對於放款業務也有相關規範,銀行和金融機構需要遵守金管會的監管要求,確保利率和費用在合理範圍內。

具體例子

- 信用貸款:銀行提供的信用貸款利率通常根據市場情況浮動,但仍需遵守《民法》的年利率上限規定。

- 信用卡循環利息:台灣的信用卡循環利息利率通常在6%至15%之間,遠低於法定上限。

8. 違法高利貸的法律後果

- 無效的利率約定:根據《民法》規定,超過法定上限的利率部分將被視為無效,貸款人無需支付超過部分的利息。

- 刑事責任:如果放貸者使用暴力或其他非法手段催收債務,可能會面臨刑事處罰。

如何申請

1. 評估財務狀況

- 確定借款需求:確定需要借款的金額和用途。

- 評估還款能力:檢查自己的收入、支出和債務情況,確保能夠按時還款。

2. 選擇貸款機構

- 銀行:傳統銀行提供小額貸款,但審批可能較嚴格。

- 線上貸款平台:一些金融科技公司提供在線申請的小額貸款,審批速度快。

- 信用合作社:有些信用合作社提供小額貸款,條件可能更靈活。

3. 準備申請材料

- 身份證明:有效的身份證件,如身分證或護照。

- 收入證明:如最近幾個月的薪資單或稅單。

- 居住證明:如水電費帳單或租約。

- 其他文件:視貸款機構要求,可能需要提供銀行對賬單、工作證明等。

4. 填寫申請表

- 線上申請:許多貸款機構提供線上申請服務,填寫相關信息並上傳所需文件。

- 線下申請:親自前往貸款機構,填寫申請表並提交材料。

5. 等待審批

- 信用評估:貸款機構會進行信用評估,確認借款人的信用狀況和還款能力。

- 審核材料:審核所提交的申請材料是否齊全和真實。

6. 獲得貸款

- 簽署合同:審批通過後,借款人需簽署貸款合同,確認貸款條件和還款計劃。

- 資金發放:貸款機構將資金發放到借款人的銀行賬戶,通常會在幾個工作日內完成。

7. 按時還款

- 制定還款計劃:根據貸款合同中的還款條款,制定詳細的還款計劃。

- 自動扣款:設置自動扣款功能,確保每月按時還款,避免逾期。

8. 小額借貸的注意事項

- 了解利率和費用:在申請前,了解貸款的利率、手續費及其他相關費用。

- 閱讀合同條款:仔細閱讀貸款合同的條款,了解自己的權利和義務。

- 避免過度借貸:僅借取自己能夠償還的金額,避免過度借貸帶來的財務壓力。